作者 | 潘涛 编辑 | 罗丽娟

以“宁王”为首,动力电池一超多强的行业格局看似稳固,如今,一切正在悄然发生变化。

日前有消息称,小鹏汽车正在考虑引入中航锂电,作为其新增主力电池供应商。

“车辆生产的零部件供应链需要不断完善,才能更好地保供保产,更加准确地预测交付周期。”小鹏很快做出回应,从侧面印证了这一传闻。

但有行业人士对全天候科技表示,中航锂电可能只是小鹏汽车的新增供应商,并不会成为主力。

引入新的供应商,宁德时代的的供货份额或将受到影响。根据高工产业研究院(GGII)数据,2020年,小鹏以1.71GWh的装机量,从2019年的前十开外,跻身宁德时代的第三大客户,供应占比83.01%。

一位二线电池厂商员工向全天候科技透露,据他所知,在宁德时代车企通常需要通过包产线的方式来获得产能。在造车新势力中,小鹏汽车虽位居前列,但由于总的交付量还不算大,因此在宁德时代的优先级并不高。

由此看来,小鹏汽车在此时引入新的电池供应商并不出奇。

尤其相较2020年,今年以来,新能源市场呈现井喷式发展。中国汽车工业协会统计显示,今年前11个月,我国新能源汽车累计产销量分别达到302.3万辆和299.0万辆,同比增长均为1.7倍。

在此背景下,作为新能源汽车的核心部件——动力电池的需求也快速飙升,甚至进入供不应求的局面。

不只小鹏汽车,为了抵御“电荒”风险,保证供应链安全,车厂们纷纷扩充了电池供应商名单。例如Model 3、宏光MINI EV等背后已站着3-5家电池厂商。宁德时代以外,更多二线厂商正在被争夺。

而二线厂商们也早已争先布局。今年以来,包括中航锂电、国轩高科、蜂巢能源等多家供应商都公布了扩产计划,甚至产能正成倍扩张,向第一梯队发起攻势。

与头部差距巨大的二线厂商,真的迎来春天了吗?

1

战役打响

国内新能源汽车的渗透率正在快速提升,从年初的5%左右,目前已经接近20%。头部车企作为行业风向标,期间销量稳步增长,11月,新势力中头部前四家的交付量同时都突破了万辆。

随着交付量的提升,对电池的需求也水涨船高。此前有业内人士透露,从去年开始,头部的五六家电池企业就几乎处于满负荷运转状态。但即便如此,行业依然供不应求。

在此背景下,动力电池成为典型的卖方市场。此前就有传闻称,何小鹏为了锁定产能,在宁德时代蹲守了一个星期。不过,该消息随后也被辟谣。

但小鹏对电池的需求确实在迅速增加。先是今年3月,小鹏推出P7磷酸铁锂电池版,下半年又接连启动G3i和P5的交付,并在11月发布了新车型G9。对于小鹏而言,当下正是“用电”之时。

再放眼整个动力电池行业,伴随着电池技术的逐渐成熟,不同厂商之间的技术差距正在迅速缩小,对于车企来说,眼下正是车型放量,提升交付规模的阶段。因此,充足的供应、较为合理的成本,已经成为车企对电池供应商考量的头等因素。

成立于2007年的中航锂电,在锂电池行业耕耘多年。2016年以前,其主要生产磷酸铁锂电池,市场集中在大客车等商用车领域。但随着补贴政策向高能量密度电池倾斜,磷酸铁锂的市场热度不如以往,中航锂电有了掉队的迹象。例如宇通客车曾是中航锂电的客户,此后就转投了宁德时代。

2018年,中航锂电迎来新的管理层,开启在战略、产品、人员上的一系列变革,包括从聚焦商用车市场转移到乘用车市场,采用“三元+磷酸铁锂”并行的发展策略等。由此,中航锂电逐渐逆转颓势。

根据山西证券和高工锂电数据,2018年时,中航锂电的装机量还仅排名第8,此后两年,其装机量翻倍增长,2020年已经达到3.55GWh,在排名上攀升至第三,2021年前3季度其装机量为5.81GWh,超越去年全年。

同时,战斗力提升的中航锂电也在挑战宁德时代的“霸主地位”。

长安汽车在选择电池供应商上开始向中航锂电倾斜。2019年,长安汽车使用中航锂电和宁德时代动力电池的数量分别为0.785GWh和0.592GWh。在过去三年,中航锂电蝉联长安汽车年度“新能源贡献奖”。

目前,中航锂电支持了包括长安逸动EV-460、奔奔E-star、逸动ET等多款车型的首发与量产交付。

不只长安汽车,根据36氪报道,“2020年5 月开始,广汽新能源的新车型上再没用过一颗宁德时代电池。”

根据工信部新车公示数据,从2020年下半年到2021年6月,广汽埃安连续均未申报任何一款采用宁德时代电池的车型,而中航锂电的装机占比高达90%——这在此前基本是属于宁德时代的份额。

如今,小鹏汽车再次成为两家电池厂商的战场。

对于新能源车企而言,扩展电池厂商的选择,一方面能够补充电池供应,解决“缺电”之急;另一方面,多家供应商可使其在产品上有选择空间,提高主动权,也有利于未来的成本控制。

事实上,这样考虑的并不只是小鹏一家。

根据电池中国网,今年1-4月全球热销的TOP10纯电动乘用车中,排名前三的Model 3、宏光MINI EV和Model Y都选择了多家电池供应商。

来源:电池中国网

Model 3的电池配套企业共有3家,除了宁德时代,还包括松下电池和LG新能源。宏光MINI EV配套的电池企业有5家之多,包括国轩高科、星恒电源、宁德时代、鹏辉能源和中航锂电。

12月9日,工信部发布了《道路机动车辆生产企业及产品公告》拟发布内容的公示,根据文件内容,包括长城汽车、零跑汽车等车企在内,也都选择了多家电池企业作为供应商。

这场挑战宁德时代的大戏,已经掀开了帷幕的一角。

2

围剿“宁王”

按照最新的装机量数据,中航锂电已经排到了市场第三位。

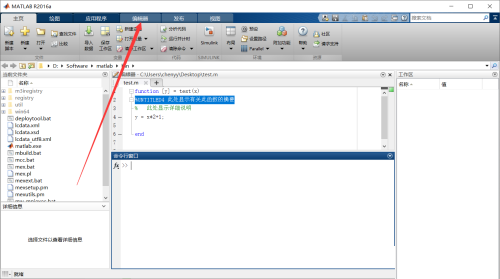

12月,中国汽车动力电池产业创新联盟公布了1-11月国内动力电池装机量数据。报告期内,国内共有55家动力电池企业实现装机。排名前十的企业中,除了宁德时代、比亚迪和中航锂电,还包括国轩高科、LG新能源、亿纬锂能、塔菲尔、蜂巢能源、孚能科技以及欣旺达。

制图:全天候科技 数据来源:起点锂电大数据

其中,中航锂电和国轩高科的市场份额都超过了5%,虽然较之头部还有明显差距,但在第二梯队里,已经显现了一定优势。

几年前凭借宝马的青睐,宁德时代实现快速发展。如今,“宁王”崛起的故事似乎正在被重现,只是换了主角。

今年11月,中航锂电宣布更名为中创新航,并大规模提高了产能规划目标,从原2025年实现300GWh的规划产能提升为500GWh。相比之下,宁德时代的产能优势已不再明显。据山西证券统计,2025年宁德时代产能规划目标在600GWh左右。

天眼查显示,2020年12月中航锂电获得基石资本、红杉资本中国、小米长江产业基金、广汽资本等投资方的投资,注册资本由69.9亿元增至127.6亿元。同时,中航锂电目前已经完成了股改,这都被认为是中航锂电正为上市铺路。有消息称其将在2022年进行IPO。

在资本的推动下,中航锂电和“宁王”的差距有望进一步缩小。

不仅是中航锂电,今年以来,包括国轩高科、蜂巢能源等多家供应商也都公布了扩产计划,甚至产能正成倍扩张。

亿纬锂能近两年新增产能的幅度均约为10GWH,预计到2021年底,其动力电池产能将达29GWh;国轩高科的扩张速度更快,预计2020、2021年底,其产能分别达到24GWh和51GWh,并在2025年达到100GWh。

一方面提升产能,另一方面则是加深和下游大客户的绑定关系。

例如,国轩高科在今年4月引入大众中国87亿元战略投资,投资完成后,后者成为其第一大股东。对此,大众汽车曾表示,“与国轩高科的全新合作伙伴关系,将进一步满足集团未来对电池的需求。”对国轩高科来说,这意味着获得一条稳定的销路。

亿纬锂能和宝马扯上了关系。9月,宝马首席执行官Oliver Zipse曾表示,公司目前的电池合同价值超过200亿欧元(约合1500亿元人民币),高于此前的120亿欧元。增加的电池订单主要由四家企业负责,而亿纬锂能就是其中之一。

目前,宁德时代还握紧头部新势力的订单。根据山西证券,2020年宁德时代前三大客户分别为蔚来汽车、宇通客车以及小鹏汽车,特斯拉、理想紧随其后。

伴随着特斯拉、“蔚小理”订单持续走高,宁德时代不愁业绩增长。但与此同时,经历了几年时间的转型阵痛后,传统车企试图重新回归市场C位,这或也给了第二梯队电池厂商更多的机会。

例如广汽埃安,其11月份的销量达14566辆,1-11月累计终端销量突破十万,提前完成年度销量目标。中航锂电也跟着沾光,自2021年1月份以来,其在广汽埃安的产品渗透率已经超过了90%。

3

需求之变

对于渴望上位的二线厂商而言,借助产能和订单完成资本、资源的积累只是第一步,跟上技术变革的大流,才是更重要的一步。

目前在动力电池领域,应用最多的还是磷酸铁锂和三元电池。

这两类电池各有特点,磷酸铁锂的好处在于成本较低,高温性能较好,具备较高的安全系数;三元电池则融合了钴酸锂、镍酸锂和锰酸锂的优势,实现了更高的能量密度。

近年来,动力电池的能量密度掀起了一股由低到高的迭代风潮,一方面是受到补贴政策的强行拉动,另一方面就是因为“里程焦虑”阻碍了电动车的普及。

在此背景下,过去几年三元电池逐渐成为市场的宠儿。这一点从三元正极材料市场规模的变化便可窥一斑而知全豹。根据头豹研究院数据,2016-2020年,三元正极材料的市场规模从96.3亿元,增长到了296.2亿元,年复合增长率达32.4%。

不过,磷酸铁锂也并未就此“沉沦”,今年以来,反倒掀起了一股复兴潮。

根据中汽协数据,今年1-10月,我国动力电池产量累计159.8GWh,其中磷酸铁锂电池产量累计87.5Wh,占总产量54.8%,同比累计增长 378.2%。在装车量上,磷酸铁锂也有超过3倍增长,期间装车量累计53.2GWh, 占总装车量的比例接近一半。

二者共存成为当下合理的局面。华安证券预测,2025 年高镍三元和磷酸铁锂电池,合计占比将超过 80%。实际上,动力电池的二梯队玩家,如今大多也采取了折中态度,多点开花。

例如,国轩高科早期专注于磷酸铁锂电池,但此后也布局了三元电池,目前已经实现了三元622电池的量产。此外,包括中航锂电、亿纬锂能等公司都采取了“三元+磷酸铁锂”并行的发展策略。

孚能科技则是押注三元电池的代表,2018 年末其与戴姆勒、北京奔驰达成合作,成为其动力电池供应商,并已于今年开始供货。今年1-11月,其动力电池装机量1.98GWh,以1.5%的市场份额排名国内第9。

抓住新的市场需求和风口,或者是电池厂商抢增长的重要一环。尤其近年来,动力电池行业也涌现出了一些新概念。

比如,宁德时代曾在今年7月发布钠离子电池,并计划在2023 年形成基本产业链。但目前来看,钠离子电池由于材料特性限制,其能量密度天然有限,几乎很难满足电动车高续航的趋势。

固态电池则能解决这个问题,它不仅能大大提高续航能力,而且在安全性和使用寿命上也远超液态电池。今年1月的“2020 NIO Day”上,蔚来发布了首款150kWh固态电池,其能量密度宣称高达360Wh/kg,搭载该电池的蔚来ET7 续航超过1000公里。

包括蜂巢能源、国轩高科等企业,目前都已公布了固态电池的发展目标,并将重要节点放在2025年。宁德时代此前表示,目前已经可做出固态电池样品,但相关指标离实现商业化还有较长距离。

事实上,关于固态电池的争议一直存在。近日中国科学院院士、中国电动汽车百人会副理事长欧阳明高就表示,“(固态电池)真正要用在车用动力电池上,还需要5-10年时间”。

半固态电池成为一种可行的过渡方案。相比固态电池,半固态电池依然含少量液体电解质,但具有较高的安全性,同时也能满足车企对能量密度的要求。

12月20日,媒体报道称,孚能科技的固液混合电池(A样)已经给奔驰方面送样了。此次送去的样品为能量密度达到330Wh/kg的半固态第一代产品,并将在不久后开始测试电池原型产品。

由此看来,为了在新技术上争先冲线,各实力厂商都在摩拳擦掌。宁德时代的王座,正在被虎视眈眈。

即便当下与头部仍有较大的距离,但随着新能源市场的飞速发展和技术迭代,未来的不确定性对于动力电池的二线厂商来说,或许恰恰意味着机会。