撰文 | 张 宇

编辑 | 杨博丞

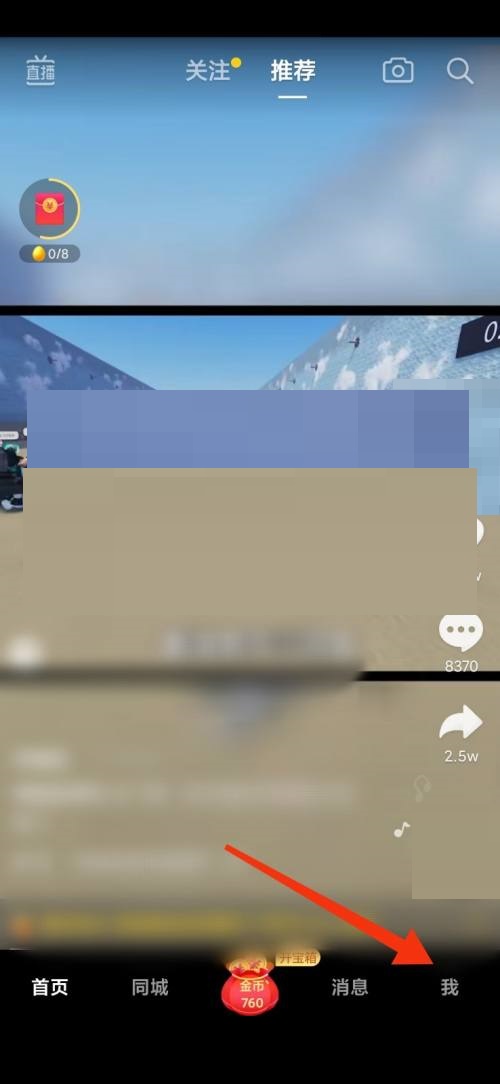

(资料图)

(资料图)

题图 | IC Photo

新能源汽车“降价潮”仍在持续,自从特斯拉自2022年10月以来连续四次降价之后,新能源汽车行业的火药味已愈发浓烈。

根据特斯拉中国官网,其国产车型全系降价,其中Model 3起售价降至22.99万元,Model Y起售价降至25.99万元,创下历史最低价格。该举措也使得特斯拉的销量颇为亮,并在1月取得了销售6.6万辆的成绩,同比增长10.3%,环比增长18.3%。

截至目前,已有AITO问界、小鹏汽车、广汽埃安、哪吒汽车、飞凡汽车、极氪、零跑汽车、蔚来等多家新能源车企跟进并采取了各种形式的降价方案,比如金融补贴、订金膨胀、外饰限时免费选装、选配打折、保险补贴、交付激励等等。

特斯拉敢于降价的原因显而易见:一方面,特斯拉凭借核心技术和品牌影响力形成了规模效应,单车毛利率强劲,利润空间足够宽广;另一方面,特斯拉在中国市场拥有极为完善的供应链体系和超级工厂,从而可以进一步降低成本。

然而在特斯拉吹响价格战的号角以后,新能源车企面临的压力剧增。作为行业巨头,特斯拉的降价行为将会直接影响新能源车企的生存空间。

当前,随着“国补”正式退出历史舞台,新能源汽车的竞争规则正在不断发生转变,但持续的降价潮对于车企来说不仅没有利润,反而会不断增加成本支出,这样的格局也会让新能源汽车市场竞争和洗牌进一步加剧。对于国内新能源车企来说,价格战只能持续一时,不能持续永久。

一、不得不降价的新能源车企

特斯拉降价以后,一个巨大的难题被掷于众多新能源车企的面前:跟进还是不跟进?如果跟随特斯拉降价,面临的成本压力将会陡增;如果不降价,又会被特斯拉抢走订单,面临着丢掉原有市场的风险。

但降价已是大势所趋,AITO问界随后宣布下调旗下两款车型问界M5与问界M7的起售价,降价幅度为2.88万-3万元,AITO问界也成为了首个跟进特斯拉降价的新能源车企。

不久,小鹏汽车也宣布调整旗下G3i、P7、P5多款车型的起售价,降价幅度为2万-3.6万元;理想L7正式上市后,在仅做少许改动的情况下,将起售价下调了2万元。

除了直接下调起售价,不少新能源车企选择花式降价,以此来应对“降价潮”的冲击,比如广汽埃安推出了限时交付激励,购买特定系列车型可享受5000元/辆的优惠,另外AION系列大部分车型还能享受3年0息的限时金融补贴;零跑汽车针对C01车型推出限时补贴政策,付定金5000元最高可抵30000元,其中包含10000元现金优惠、最高10000元金融贴息、5000元舒适全配选装包价格减免;极氪汽车也推出了限时优惠政策,涵盖目前在售的极氪001全系车型,最高可享受1.72万元的优惠。

相比被动降价,也有新能源车企选择主动优化产品结构,利用降本增效和品牌向上来面对这场没有硝烟的战争,比如哪吒汽车不仅在销售政策上为哪吒S系列车型量身打造了限时用户权益,而且并还将推出一款全新车型哪吒E针对产品结构进行优化和调整。

不过,无论是被动降价还是主动出击,新能源汽车企的情况均不容乐观。

首先,由于2022年12月31日之后上牌的新能源汽车不再享受国家补贴,因此有一部分消费者在2022年11月和12月提前锁定订单以享受国家最后的补贴,导致2023年的部分销量被提前透支,不难预见的是,新能源汽车行业的竞争将会越来越激烈。就连蔚来创始人李斌也公开表示,2023年上半年国内新能源汽车市场将承受一定的压力,“一方面因为消费的提前释放,另一方面消费信心也需要时间修复。”

其次,亏损是新能源车企普遍面临的难题,降价将导致其境遇更加艰难。

根据财报显示,小鹏汽车在2022年第三季度的净亏损为23.8亿元,是小鹏汽车上市以来亏损最严重的一个季度;理想汽车在2022年第三季度的净亏损为16.46亿元,也是其有史以来单季最高亏损;蔚来在2022年第三季度的净亏损高达41.108亿元。相比之下,特斯拉在2022年的净利润为126亿美元,同比翻了一倍多,差距十分明显。

一位新能源汽车行业人士向DoNews表示,“特斯拉还有较大的降价空间,因为其是目前为数不多的可以实现稳定盈利的新能源车企之一,一直以来较高的毛利率也使得特斯拉有足够的降价底气。”

显然,在特斯拉打响价格战以及“国补”退出历史舞台的情况下,2023年将是新能源车企最具挑战性的一年。

二、新一轮淘汰赛已来临

降价或许并不是救命良药,但对于一些品牌影响力相对较弱的新能源车企而言,却是缓解目前竞争压力不得已的办法。

“降价潮”愈演愈烈的背后,是新能源汽车行业的增速已经渐渐放缓。

新能源汽车销量自2018年首次突破百万辆后,其后每年的销量均能保持在百万辆以上,在2021年甚至迎来了同比暴增157.57%的飞跃式发展,而到了2022年,新能源汽车市场的增幅下滑至93.4%,对于2023年的情况,中汽协预计新能源汽车销量增速将进一步下滑,预计增速仅为35%。

情况的确不容乐观,乘联会数据也显示,2023年1月,新能源乘用车批发销量达38.9万辆,同比下降7.3%,环比下降48.2%;新能源乘用车零售销量达到33.2万辆,同比下降6.3%,环比下降48.3%。

具体来看,根据各新能源车企的1月交付量数据,除了特斯拉实现了同比和环比双增长外,“蔚小理”、广汽埃安、零跑汽车等均出现了不同程度的下滑,尽管比亚迪的同比增速达到了62.44%,但较2022年超过2倍的同比增速相比仍然有着不小的退步。显然特斯拉抢占了不少原本属于新能源车企的市场份额。

有业内人士认为,在没有形成规模效应的情况下打响价格战,会导致新能源车企的亏损持续扩大,随着价格战愈演愈烈,新能源汽车行业的竞争不断加剧,新能源车企的发展之路将充满艰难险阻。

“行业打响价格战或许并不完全是坏事。”上述新能源汽车行业人士表示,“价格战背后实则是核心技术、规模、供应链和成本管控等综合实力的比拼,在价格战中出局的根本原因是综合实力不如竞争对手,会倒逼新能源车企全面发展,在技术和服务方面不断精进,真正有实力的新能源车企将会顺利进入全新的发展阶段。”

归根到底,新能源车企想要在价格战中生存下来并实现弯道超车,还需要拿出足够有竞争力的产品或核心技术,不断加强供应链成本控制,才不至于被淘汰出局。毫无悬念的是,虽然价格战不会一直持续,但在愈发激烈的市场竞争中,新一轮的排位赛和淘汰赛已经上演。

三、国内新能源车企该如何应对?

市场增速放缓、价格战已经打响、“国补”正式退坡,但事实上,新能源汽车面临的并不只有动荡,还有巨大的机遇。

中国电动汽车百人会副理事长兼秘书长张永伟认为,中国新能源汽车市场将加速向二三线城市下沉,产品价格区间将从“哑铃型”向“纺锤型”转变。2023年,二、三线城市甚至城乡市场的购车需求将持续释放,成为重要的增量市场。

事实也的确如此,中国汽车工业协会发布的数据显示,2022年上半年,新能源汽车的产销量同比均增长1.2倍,市场占有率达到了21.6%。其中,伴随汽车下乡等政策陆续出台,新能源汽车在三四线城市及其县乡地区等下沉市场的销售呈现出火爆趋势,渗透率由2021年的11.2%提升至20.3%,同比增幅接近100%。

根据安信证券研究中心的统计数据,在2022年2月的新能源乘用车上险数中,一线城市、二线城市、三线城市、四线及以下城市的占比分别为14.3%、49.4%、20.6%和15.6%。其中,一线城市的上险数占比持续下降,而三四线及以下城市的上险数占比自2019年以来持续提升。

与此同时,相关部门及地方政府也在政策层面积极推动下沉市场释放消费潜力。

一方面,工业和信息化部等部门联合开展了新能源汽下乡活动。中国汽车工业协会数据显示,2021年,新能源汽车下乡车型共完成106.8万辆,同比增长169.2%,高于新能源汽车市场整体增速约10%,贡献率接近30%;另一方面,全国共有20多个省市相继出台了地方性补贴政策,以现金补贴、消费券、抽奖等方式促进新能源汽车消费。

随着补能基础设施的普及以及售后网络的搭建,下沉市场的消费潜力也将逐渐得到激发和释放,下沉市场将成为新增量市场之一,同时也将成为新能源车企的必争之地。现阶段,新能源汽车行业的早期红利基本消失殆尽,新能源车企已经迎来了真正需要拼刺刀的时候。