作者|雨谷

声明|题图来源于网络。惊蛰研究所原创文章,如需转载请留言申请开白。

造车新势力们怎么也想不到,竟然会被已是“强弩之末”的燃油车拉下水。

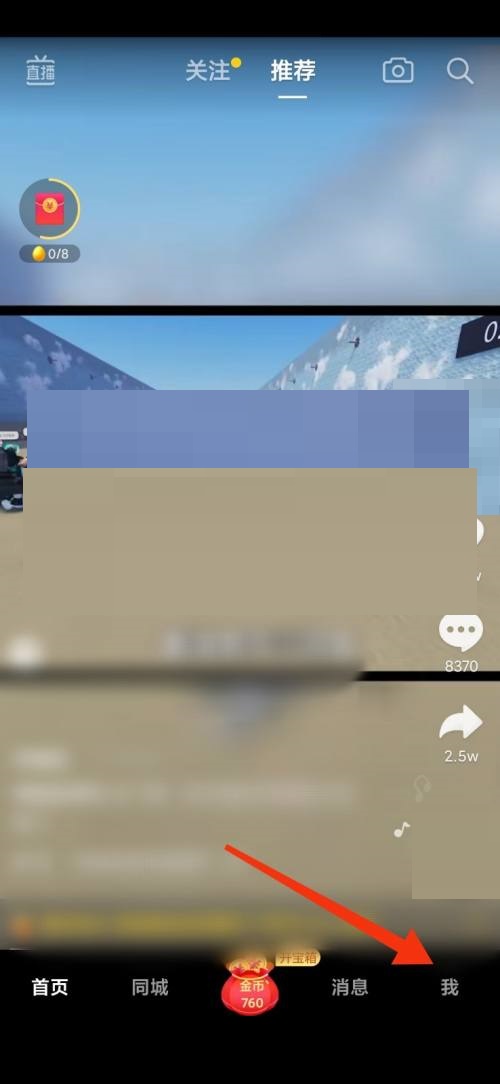

(相关资料图)

(相关资料图)

近日,东风雪铁龙推出的巨额补贴,吸引了全国消费者的关注,“到湖北抢车”的话题一路登上各大网络平台热搜。武汉本地4S店里人头攒动的盛况,堪比樱花园里游人如织的景象。

在外界看来,补贴、降价、去库存是东风雪铁龙的主要目标,而几乎打对折的优惠力度更传递出“燃油车正在面临大溃败”的信号。在雪铁龙搅局燃油车中低端市场的同时,传统车企“降价潮”引发的蝴蝶效应,会对造车新势力们造成何种影响?

01

燃油车祭出价格“核武器”

“以前一天进店的顾客都不过几十个,最近每天光咨询电话都要接几百个。”来自武汉市武昌区某东风雪铁龙经销门店的销售员小吴告诉惊蛰研究所,自3月初地方政府联合厂商发布购车补贴政策以来,本地消费者的购车意愿有了明显的提升。“原价21万的B级车,12万就能拿下,这个价格很多A级车都买不到。很多本来还在观望的客户,上周都直接线上转账给我下了定金。”

官方信息显示,本轮购车补贴幅度在4000元到90000元之间,且主要针对湖北省内的消费者,参与补贴的品牌包括东风集团旗下的本田、雪铁龙、日产、标志、风神和富康。此外,同属于东风集团的新能源品牌岚图,以及本身有在武汉建厂的上汽通用,也有部分车型参与了此次促销活动。

据小吴透露,这次政企联合促销称得上是有史以来力度最大的优惠活动。“2020年那会儿为了促销,也只是按照售价的3%给补贴,相当于买20万的车最多补贴6000元,力度更大的新能源汽车最高能补贴1万多元,但是跟现在这波补贴相比差远了。”小吴表示,除了直降90000元的雪铁龙C6,原价11万多的雪铁龙C3-XR,补贴后价格仅为5.79万元,极高的性价比也吸引了众多消费者的抢购。“5万多买一辆合资品牌的SUV,也才一辆五菱MINIEV的钱,换谁不愿意啊?”

另据小吴个人观察,本次在大促期间购车的消费者,大部分预算都在10万元到15万元左右,“也就是补贴前想要买A级车的消费者。本来还在各种品牌、车型之间做对比,但是一看到补贴后很多原本售价十几万的A级车,都降到10万元以下了,就迅速出手。包括有的顾客可能原本基于成本的考量想买新能源汽车,但是一算账发现,现在买油车补贴出来的钱,都够加很多年的油,而且又省去了装充电桩的麻烦,所以当即改主意买了油车。”

在诚意满满的补贴政策和消费者现实的消费决策下,东风集团旗下品牌4S店及其经销商在最近一段时间迎来了源源不断的订单,甚至有外地消费者趁周末时间专程前来购车。“我上午才把一个河南的客户劝回去,因为我们这周四就已经不再接单了。主要是现在确实没货,而且这次的补贴政策要求在3月31日前上牌,现在订车很难保证在政策规定时间之内走完整个流程。但是有的客户不听劝还是想要 订车,我们也只好收一点订金,给人家排个队,如果没有排到的话会再全额退还。”

02

“东风”不可复制

对于东风集团率先掀起本轮补贴的动机,业界已有定论。

从时间上来看,国六B排放标准即将在7月1日正式实施,汽车厂商手里的库存如果不及时处理,很难在主流市场与国六B标准的新车型直接竞争。所以眼下清库存是所有厂商的首要任务。另外,虽然每年春节后的2月份都是购车淡季,但今年1、2月份以来,传统燃油车的销量集体失速。其中一部分原因,是由于今年春节比往年更早,许多厂商为了完成销量任务,在去年12月就已抢先下单。 但是 东风雪铁龙、东风本田、东风日产等二线合资品牌,在过去一段时间已经出现销量连续下滑,这一背景无疑又加重了厂商清库存的压力。

公开资料显示,3月8日,东风集团今年1-2月累计销量为262285辆,同比下降48.48%。 东风集团旗下的雪铁龙等法系品牌,在整个2022年的总销量也仅有5、6万辆。此外,东风日产与东风本田的2022年销量也分别同比下滑20.9%和17.8%。 据汽车商业评论报道,有湖北地区经销商透露,东风本田部分门店的月销量已经从之前的每月300辆下滑至不到100辆,经销商已经不再提车,东风本田的工厂也在2月份被迫停产放假9天。

而在本轮政企联合促销的积极影响下,东风集团等本地厂商清理库存的压力已经大大减轻。据媒体统计,截至3月6日,东风本田在湖北省内的25家特约店5日内完成订单1469辆,日均销量为294辆,较2月增长359%,神龙汽车的日均订单量也大增984%。另有汽车领域自媒体前往武汉雪铁龙工厂实地探访发现,厂房外的停车区基本被清空,而据工厂相关负责人介绍,雪铁龙目前已经开始实行两班倒,加紧生产完成订单。

虽说东风集团凭借这轮补贴,成功消弭了开年滞销的库存压力,但并不能单纯地把此次促销看作是品牌主动发起的“价格战”。因为与其他车企自发进行的降价促销活动相比,东风集团这次是以“五五开”的形式与当地政府一同承担补贴费用。也正因如此,才会出现动辄5、6万,甚至高达9万元的“史上最高”补贴。而政府愿意大力补贴的原因,也不仅仅是为了东风集团。

在湖北,汽车产业一直是支柱性产业。2021年,湖北汽车产业营业收入6941.77亿元,在全省规模以上工业中占比14.1%。湖北省内聚集的25家头部整车厂、1400多家零部件企业、1578家汽车产业规模以上企业,不但形成了完整产业集群,也直接和间接带动数百万人就业。而终端市场是整个产业的活水来源,持续的销量下滑会逐级反馈到产业链条上的各个企业,从而影响本地经济发展、引发就业民生问题。因此,东风其实是乘上了一波政策的“东风”,得以缓解经营压力,而这种规模的补贴几乎不可复制。

03

“降价潮”加速新能源淘汰赛

虽然业内人士早已看透东风集团“史上最高”补贴的局限性,也明白这种补贴力度不可持续。但是“价格战”的狼烟已经燃起,“史上最高补贴”已经拉高了消费者的期待,其他厂商也只能被迫卷入这轮“降价潮”中。

此前据红星资本局统计,截至目前全国范围内已有超过30家车企陆续启动“降价补贴”活动。其中指导价在20万级别的马自达阿特兹全系车型,最低价已降至12.15万,其优惠力度几乎与雪铁龙C6不相上下。此外,宝马、奔驰、奥迪等豪华品牌也出现了价格松动的情况,一汽奥迪A6L降价9万元、奔驰C级优惠6万元的消息,令消费者心动不已。

需要指出的是,目前参与降价的主要是二线品牌,且活动车型大多为定价20万元左右的B级车,以及定价10万元左右的A级车。虽然网传的BBA降价活动已不胜枚举,但相关活动并非厂商策略,而是地区经销商的自发行为。

针对燃油车市场正在发生的“价格战”,有观点认为,二线品牌燃油车的“价格战”有可能会蔓延至豪华品牌,而与豪华品牌同等价位的国产新能源品牌,也会受此影响引发价格震荡。不过从目前来看,豪华品牌的价格策略并未受到实际影响,而国产新能源市场内部的“价格战”早已开打。

自国补退坡之后,新能源品牌面临的最大挑战,就是在失去政策扶持之后如何继续保持增长。去年底到今年初,比亚迪、广汽埃安、极氪、零跑等新能源品牌,基于成本因素纷纷宣布涨价。但是涨价策略并不适用于所有厂商。

乘联会秘书长崔东树在评价新能源车企集体涨价的现象时表示,“新能源车价格调整主要看市场供需,现在新能源车企大多数仍处于亏损状态,市场竞争较为激烈,少数车企掌握着定价权。”换言之,过去由于政策补贴,一部分新能源车企能够以实际更低的价格来稳定市场份额。但是随着补贴退坡,这些车企就要面临是通过涨价来维持营收,还是继续保持价格来稳定市场的两难选择。

但是,铁了心要做“价格屠夫”的特斯拉并没有给其他新能源厂商仔细思考的机会。今年1月份,特斯拉宣布对Model 3和Model Y两款国产车型进行大幅降价,其中Model 3的22.99万元“史上最低”起售价,更是令其他新能源品牌坐立不安。于是刚想涨价的国产新能源车企们又立刻调转船头,被带入降价促销的内卷节奏中。

从新能源汽车行业的发展进程来看,在经历了市场规模的快速增长后,行业必然会在接下来的一段时间进入“瓶颈期”,群雄逐鹿的旧格局,将在增长放缓的行业背景下迎来新变化,而决定造车新势力们生死存亡的是持续的经营能力。然而国内新能源市场快速发展的这几年,“蔚小理”们始终忙于争夺市场份额的阵地战,尚未真正具备决胜战局的能力。

理想汽车创始人李想曾表示,20%的毛利率是企业长期健康发展的红线,而理想汽车在2022年第四季度毛利率回归健康,达到20.2%,全年毛利率达到19.4%。以李想自己的评判标准来看,理想汽车基本算是拿到了大结局的入场券,但是蔚来和小鹏的处境就有些尴尬。财报数据显 示,2022年,蔚来的毛利率从上年同期的18.88%降至10.44%,而小鹏去年 第三季度的毛利率为13.5%,也不及去年同期14.4%的毛利率。

与之相比,比亚迪2022年三季度的毛利率已经上升至19%,同比增加5.6个百分点,且盈利能力仍在持续提升,李想也预测比亚迪的毛利率在20%左右。至于特斯拉,2022年总毛利率为25.6%,在去年一季度,其毛利率甚至高达32.9%,稳居全行业第一。

在经营方面,毛利率代表了企业赚钱的能力。特别是在行业增长放缓的背景下,能够保持一定毛利率的企业往往能够保障自身的存活能力。在市场竞争方面,可观的毛利率更是直接发动价格战的“弹药库”——特斯拉和比亚迪较高的毛利率,恰恰是它们发动价格战的底气。而当下,二线品牌燃油车卷起的“降价潮”,虽然并未对新能源赛道造成直接影响,但由于消费者开始对整个市场的降价趋势抱有期待,无疑也增加了造车新势力们维持维持的难度。

2022年,新能源汽车销量为688.7万辆,同比增长 93.4%, 而据中国汽车工业协会预计,2023年中国新能源汽车销量将为900万辆,同比增长35%。在行业回暖、增速放缓和诸侯混战的复杂局面下,造车新势力们依然进入竞争更加激烈的淘汰赛阶段。

关键词: